分散投資、配分の見直し、長期投資でかしこく運用する

1.分散投資でリスクの軽減を図る

分散投資とは、資金を複数の資産や商品に投資をする資産分散、複数の国の通貨に投資をする通貨分散、一度に売買するのではなく複数回に分けて売買を行う時間分散のことをいいます。

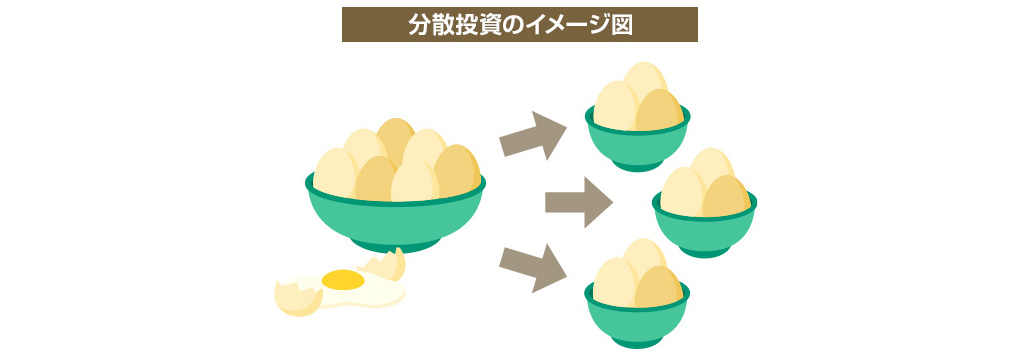

「卵は一つのカゴに盛るな」ということわざがあるように、一つのカゴに卵を入れておくとカゴを落としてしまった場合、全ての卵が割れてしまうことがあります。そこでいくつかのカゴに分けておくことで、卵が割れてしまうリスクを最小限に抑えることができます。

いくつかのカゴに分けておくことで卵が割れてしまうリスクを最小限にします

投資信託にはさまざまな資産がありますが、リスクとリターンの関係は一般的に以下のようになります。資産を選ぶ際には、このリスクとリターンの関係を参考にしましょう。

※上記の図はあくまでイメージであり、投資対象に応じたリスク・リターンを約束するものではありません。また、リスク・リターンは銘柄などによっても異なります。

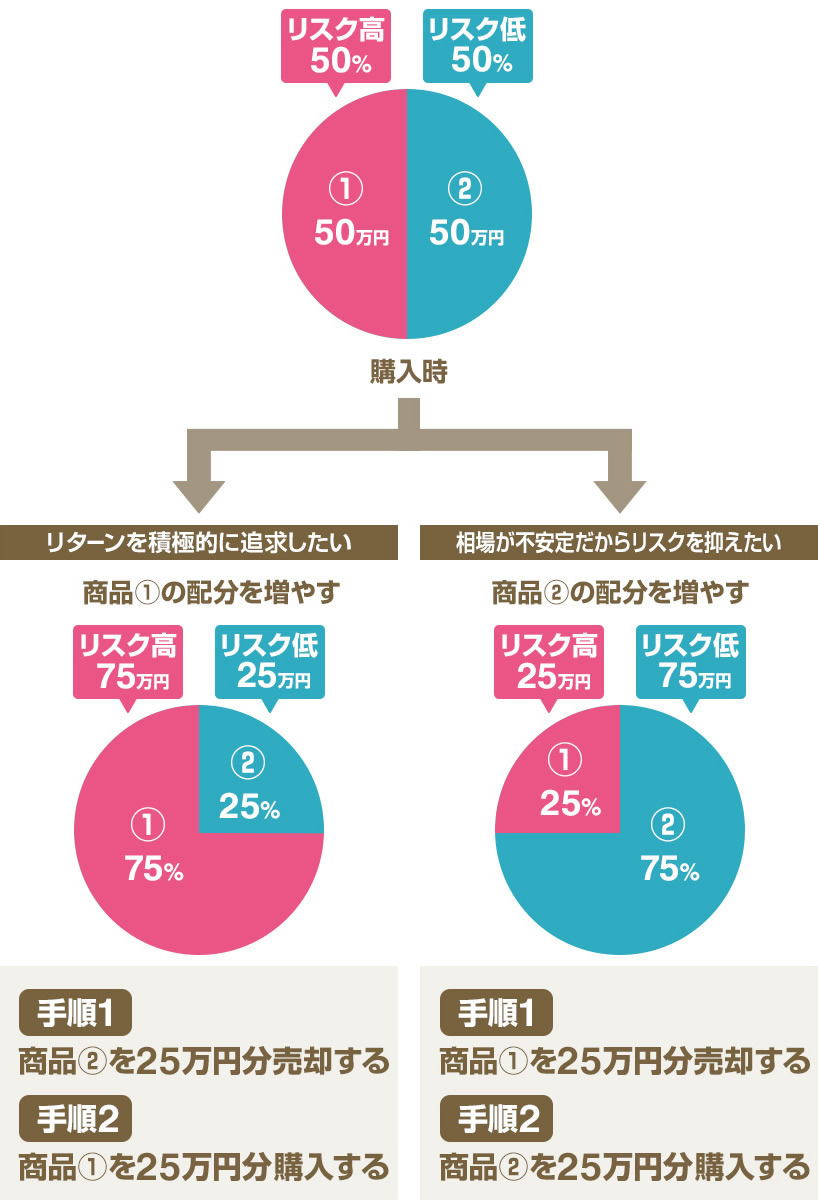

2.配分の見直しで運用をメンテナンスする

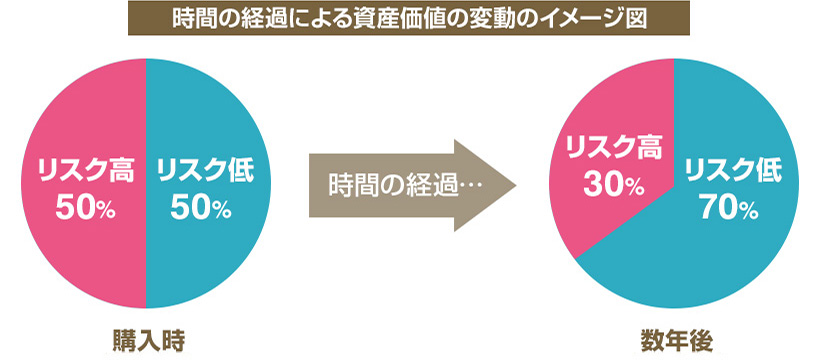

投資信託は時間の経過とともに価額が変化するため、資産配分が当初の配分から変化することがあります。定期的に資産の配分を見直すことで、自分に合った運用方針で継続的な資産運用ができます。

配分を見直す方法には、リバランスとリアロケーションの2つの方法があります。

自分に合った方法でメンテナンスを考えてみましょう。

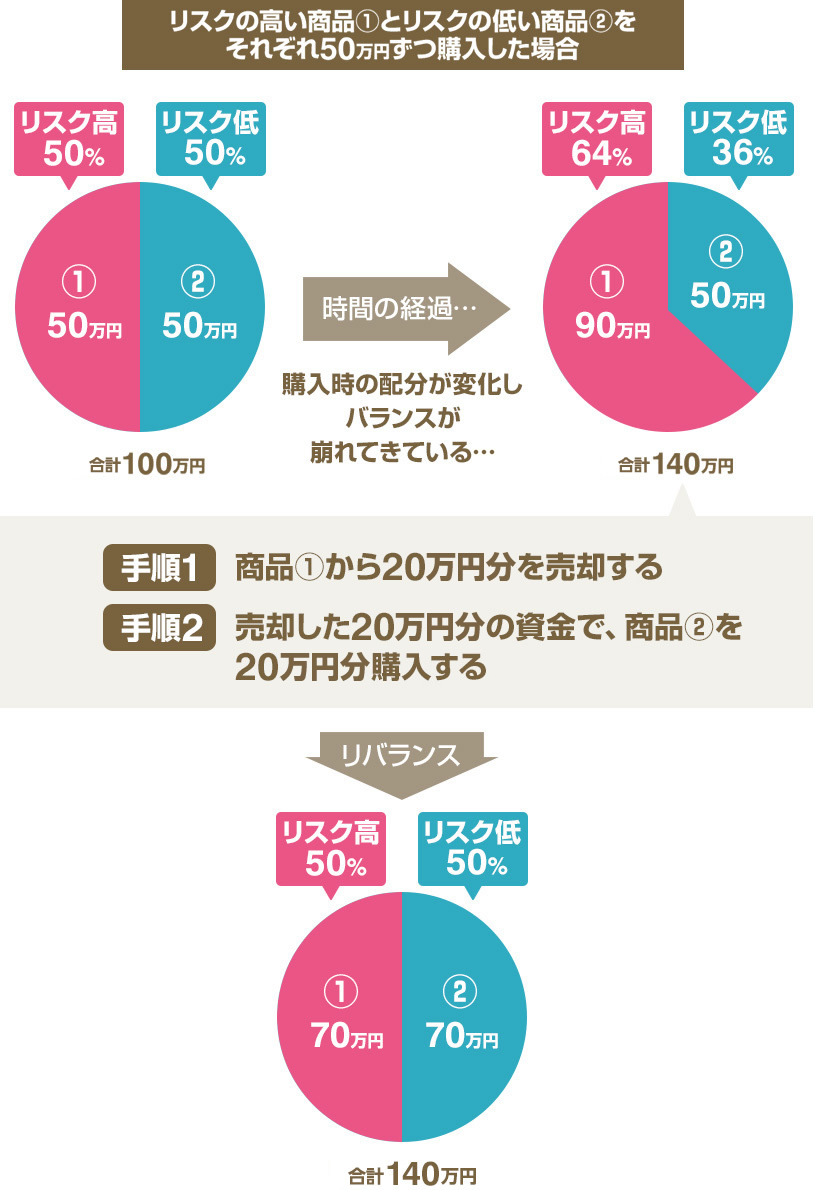

リバランスとは?

リバランスとは、資産の価値が変動した時に、元の資産配分に配分し直すことをいいます。実際にどのようにリバランスをするのか、次の図で確認してみましょう。

※申込手数料などお取引きにおいて発生する費用、または売却時の利益に対する税金については考慮しておりません。

リアロケーションとは?

リアロケーションは「資産配分」を意味し、リアロケーションは当初の資産配分をその後の状況によって、配分し直すことをいいます。実際にどのようにリアロケーションをするのか、次の図で確認してみましょう。

※申込手数料などお取引きにおいて発生する費用、または売却時の利益に対する税金については考慮しておりません。

3.長期投資でコストやリスクを抑える

長期投資とは、資産を長期間にわたって保有する投資方法です。長期保有のメリットは3つあります。

メリット1

1年あたりのコストを下げる効果があります

投資信託には、購入時の申込手数料、保有時の信託報酬、換金時の信託財産留保額などのコストがかかります。保有する期間が長ければ長いほど、1年あたりのコストが次第に下がっていきます。

※申込手数料、信託報酬、信託財産留保額については、商品によって料率が異なったりコストが発生しない場合もあります。また、投資信託にかかるコストについて、その他に監査費用などがあり運用状況などによって変動することがあります。

メリット2

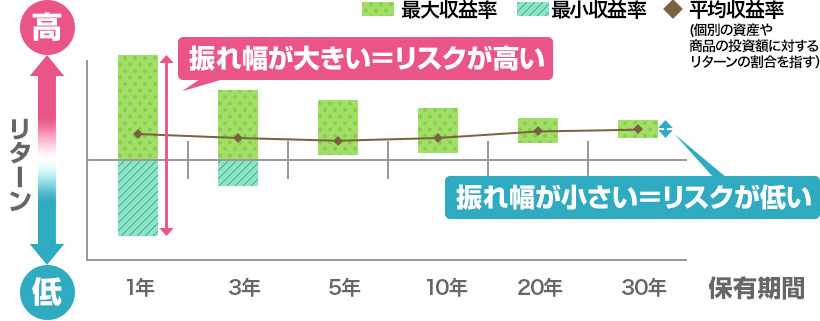

運用成果の振れ幅が縮小する傾向にあります

ある一つの資産や商品に投資をした場合、短期保有なほどその期間の値動きが投資のリターンに直結しやすくなります。一方、長期保有の場合は、短期保有に比べて、運用成果の振れ幅が縮小する傾向にあり、リスク軽減の効果が期待できます。

メリット3

積立を活用することで無理なく運用ができます

投信積立とは、投資信託を毎月一定日に一定金額を自動的に購入する方法です。毎月少額から積み立てることができ、購入の手間も省けるため、無理なく長期的に運用することができます。また、購入のタイミングを分けることで時間分散の効果も得られ、購入単価が平準化されることでリスク軽減の効果も期待できます。

投信積立(投資信託定時定額購入)

分散投資、配分の見直し、長期投資で

リスクを抑えながら中長期的な資産形成を目指しましょう。

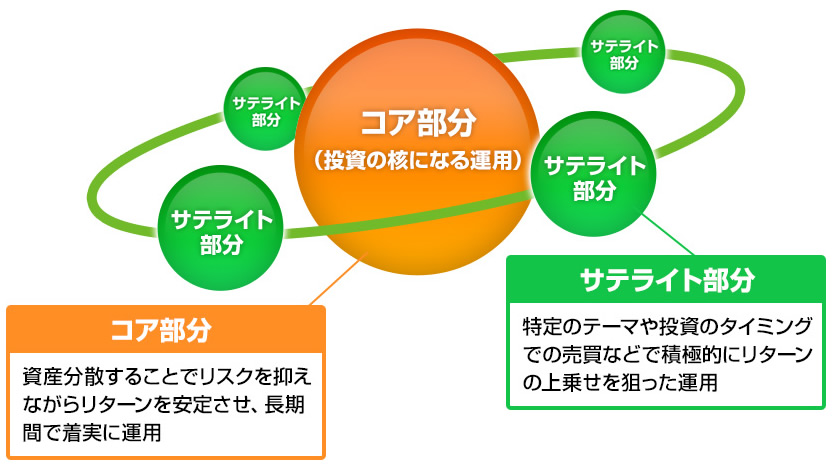

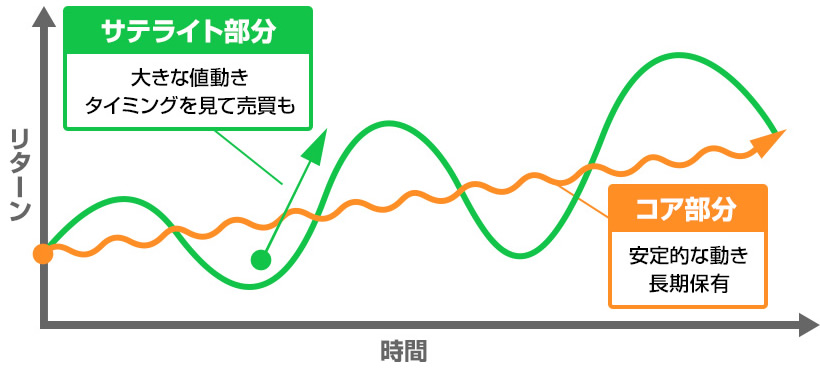

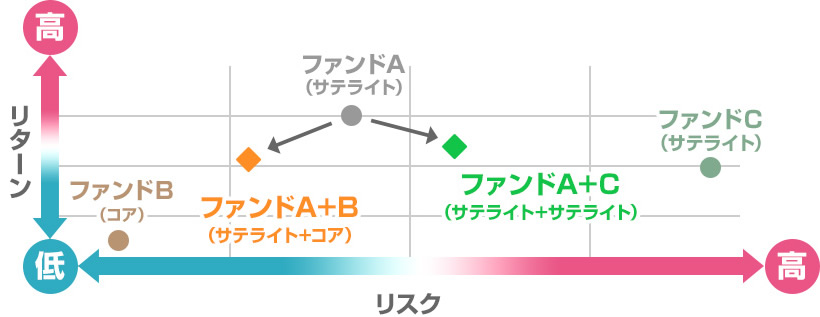

投資の「コア」と「サテライト」

コア&サテライトとは、資産分散することでリスクを抑えながらリターンを安定させ、長期保有で着実に運用する「コア」の部分と、特定のテーマや投資のタイミングでの売買などで積極的にリターンの上乗せを狙った運用をする「サテライト」の部分を組み合わせて運用する考え方です。

※上記はイメージ図です。

「コア」を投資の中心としながら

「コア&サテライト」の運用を考えていきましょう!

※上記はイメージ図です。

コアとサテライトのそれぞれの特徴を組み合わせることで、

リスクを抑えながら上手な資産形成が期待できます!

コアの特徴をもつファンドを主軸とした分散投資を心掛けましょう

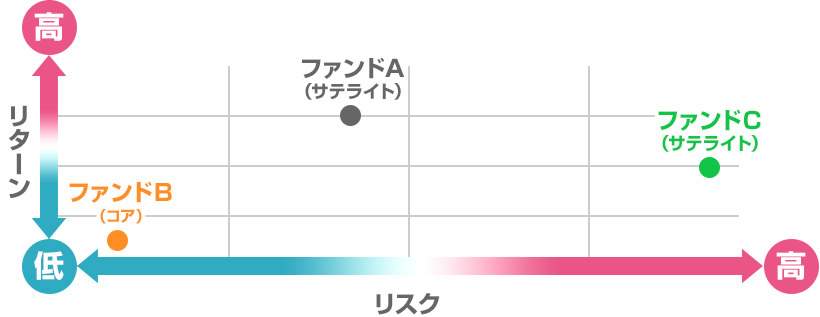

分散投資といっても、どのようなファンドの組み合わせでも、リスクの軽減が実現できるわけではありません。次の例でご説明いたします。

それぞれ組み合わせてみると…

コアに適したファンド

コアには、投資の中核として安定的な資産運用を目指すために、リスクを抑えることが期待できるファンドが適しています。

資産分類の中でも一番リスクが低い国内債券ファンド

国内債券ファンドは主に日本の国債などの債券に投資をするファンドです。債券は株式やリートに比べて値動きが小さい傾向にあります。そのため、一般的に国内債券は資産分類の中でも一番リスクが低いとされる資産です。債券の利子を主な収益として、リスクを抑えながら安定して長期的な運用を行うのに適したファンドです。

国内債券に次いでリスクが低い海外債券ファンド(為替ヘッジあり)

海外債券ファンドは主に海外の国債などの債券に投資をするファンドです。各国の為替変動の影響を受けますが、国内債券に比べ高い利子が期待できます。一般的に国内債券に次いでリスクが低いとされる資産です。為替によるリスクを軽減する手法「為替ヘッジ」を活用することで、為替リスクを軽減しつつ、国内債券ファンドより高いリターンを期待する運用を行うのに適したファンドです。

※為替ヘッジを行っても、完全に為替の変動によるリスクを回避できるものではありません。また為替ヘッジには、コストがかかります。

分散投資に便利なバランスファンド

バランスファンドとは、国内外の株式、債券、リートなどの資産に分散して投資をするファンドです。

・主な資産分類

メリット1

分散効果で

値下がりのリスクを軽減

バランスファンドなら、どれか1つの資産が値下がりしても他の資産が値下がりしていなければ、ファンドの価額が大きく値下がりする可能性は低くなります。

メリット2

手軽に

分散投資が可能

資産を一つ一つ自分で選ぶのは手間がかかります。でも、自分の理想とする配分で組まれているバランスファンドを選ぶだけで分散投資ができます。

メリット3

自動で

資産配分を見直し

自分で資産配分の見直しを行うのはとても大変な作業です。バランスファンドなら、その作業を自動で行ってくれます。

名古屋銀行のコアファンドはこちらをご覧ください。

名古屋銀行のコアファンドを見る

ご購入に関する注意事項

- 投資信託は、金融機関の預金ではありません。したがって当行が元本を保証する商品ではありません。また、預金保険の対象ではありません。

- 投資信託は、保険契約ではありません。したがって保険契約者保護機構の補償対象契約ではありません。

- 当行は、投資信託の販売会社であり、投資信託の設定および運用は各委託会社が行います。

- 当行で購入した投資信託は、投資者保護基金の補償対象ではありません。

- 投資信託は、株式・公社債・REIT等値動きのある有価証券等に投資しますので、基準価額は変動します。したがって、お客さまのお受取金額が投資元本を下回る場合があります。

- 組入れ有価証券等(株式・公社債・REIT等)の価格は、株式指標・金利・為替・相場・その有価証券等の発行者の信用状況の変化等を原因とした変動をします。

- 投資信託の運用による利益および損失は投資信託をご購入されたお客さまに帰属します。

- 投資信託のご購入から換金・償還までの間に直接または間接にお客さまにご負担いただく費用には下記のものがあります。

お申込み時に直接ご負担いただく費用 購入手数料(申込口数、金額等に応じ、基準価額に対して最大3.3%(税込み)) 運用期間中に間接的にご負担いただく費用 信託報酬(純資産総額に対して最大年率2.42%(税込み)) 換金時に直接ご負担いただく費用 信託財産留保額(換金時の基準価額に対して最大0.5%) その他にご負担いただく費用※ 監査費用、組入有価証券の売買の際に発生する売買委託手数料、外貨建資産の保管等に要する費用等 ※その他ご負担いただく費用については、運用状況等により変動するものであり、事前に料率、上限額等を表示することができません。詳しくは、契約締結前交付書面および投資信託説明書(交付目論見書)をご覧ください。

- 当資料は、当行が作成したものであり、金融商品取引法に基づく開示書類ではありません。

- 投資信託をご購入の際は、必ず目論見書および目論見書補完書面を十分にお読みください。

- 目論見書および目論見書補完書面は、名古屋銀行の本支店の窓口にて用意しております。

詳しくは、投資信託取扱店(東京支店、ローンセンターを除く全店)の窓口へご相談ください。

店舗・ATM

| 商号 | 株式会社 名古屋銀行 |

|---|---|

| 登録金融機関 | 東海財務局長(登金)第19号 |

| 加入協会 | 日本証券業協会 |

株式会社 名古屋銀行

閉じる

名古屋銀行にご相談ください!

資産運用に関するご相談

お近くの各支店で資産運用のご相談

お近くの店舗を探す