気候変動を含む環境課題を経営の重要課題として捉えており、2021年10月にTCFD提言への賛同を表明しました。TCFD提言の推奨開示項目である「ガバナンス」「戦略」「リスク管理」「指標と目標」ごとに、透明性のある開示に努めています。

ガバナンス

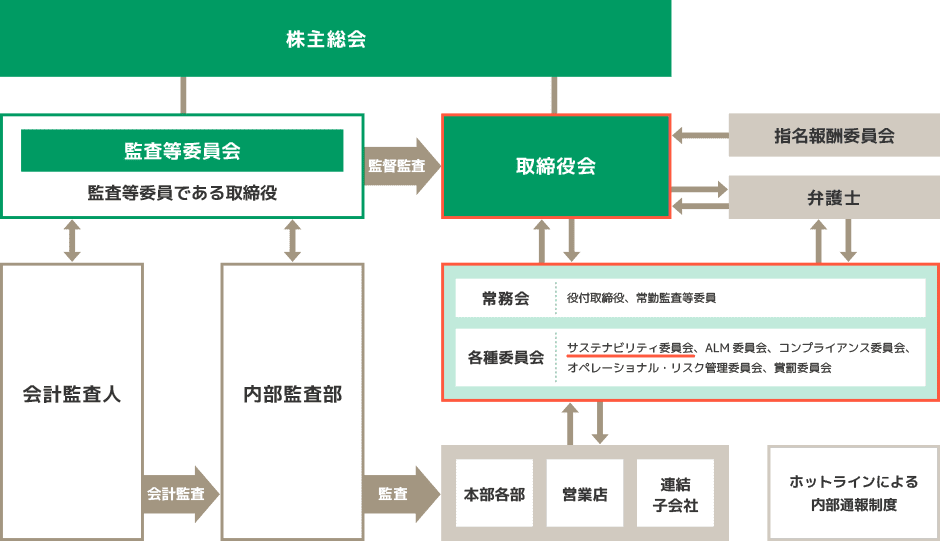

- 「サステナビリティに関する基本方針」に基づき、頭取を委員長とする「サステナビリティ委員会」において、気候変動を含む環境・社会的課題への取組み方針等を審議し、お客さまと地域社会の未来を創造する経営戦略へと反映しています。

- 「サステナビリティ委員会」では、取締役および本部各部の部長、ESG投融資に関わるグループ会社代表取締役をメンバーとして年4回開催し、審議内容を取締役会に報告しています。これにより取締役会が気候変動への取組みを監督する体制を構築しています。

コーポレート・ガバナンス体制図

サステナビリティへの取組み体制について

サステナビリティ推進室の設置

サステナビリティに対するガバナンス体制強化のため組織横断的な体制としています。健康経営の推進、サステナビリティ・リンク・ローンやポジティブ・インパクト・ファイナンスといったESGファイナンス等、環境・社会的課題解決に向けて銀行一体となり取り組んでいます。

自動車サプライチェーン支援室の設置

2019年10月より専門部署を設置し、愛知県の基幹産業である自動車業界について幅広く情報収集を行ってきました。2022年1月、地域の自動車サプライチェーンに対して、事業承継や製造現場改善、カーボンニュートラルへの取組み等の支援を強化するため組織横断的な体制へと再編しました。

健康経営推進室の設置

健康経営や働き方改革、ダイバーシティ、ワークエンゲージメント向上を推進していくため、4つの部会にて課題に対する施策を検討する組織横断的な体制としています。2023年1月、行員の多様性を組織に活かしていくため、様々な立場の行員で構成する「チームひまわりPlus+」を発足し、現場意見を反映した施策の実現に取り組んでいます。

戦略

全体

- 持続可能な地域社会の実現のため、「めいぎんSDGs宣言」のもと、お客さまの脱炭素社会への移行を支援するサステナブルファイナンスやコンサルティングサービスの提供を積極的に推進しています。

- 特定セクターに対する「ESG投融資方針」を新たに策定したほか、組織横断的な「サステナビリティ推進室」および「自動車サプライチェーン支援室」を新設し、当行グループ一体で推進する体制を強化しています。

- 気候変動に関連するリスクと機会を特定しています。

リスクと機会

| 内容 | リスク カテゴリ |

シナリオ | 時間軸※ | |||

|---|---|---|---|---|---|---|

| 1.5℃ | 4℃超 | |||||

| 影響度合い | ||||||

| リスク | 移行リスク | 気候変動に関する規制強化や技術革新が産業や企業に影響し、貸出資産や保有株式等の価値が毀損するリスク | 信用リスク | 大 | 小 | 中期~長期 |

| 脱炭素に向けた規制対応や消費者嗜好の変化に伴う需要減少がビジネスモデルや財務にネガティブな影響を及ぼすリスク | 信用リスク | 大 | 小 | 中期~長期 | ||

| 甚大・広範な自然災害による金融市場の混乱に伴うリスク | 市場リスク | 小 | 大 | 短期~長期 | ||

| 気候変動に関する取組みや情報開示が不十分と判断されることに伴うレピュテーションリスク | その他 | 大 | 小 | 短期~長期 | ||

| 物理的リスク | 自然災害等による不動産担保資産の価値が毀損するリスク | 信用リスク | 小 | 大 | 短期~長期 | |

| 投融資先の営業拠点が被災により事業活動の継続が困難になるリスク | 信用リスク | 小 | 大 | 短期~長期 | ||

| 社会インフラや当行グループの営業拠点が毀損するリスク | オペレーショナルリスク | 小 | 大 | 短期~長期 | ||

| 機会 | 脱炭素社会への移行を支援する金融商品・サービスの提供等、ビジネス機会の増加 | ー | 大 | 小 | 短期~長期 | |

| 省エネ・再エネ化による事業コストの低下 | ー | 大 | 中 | 短期~長期 | ||

| 気候変動対策のためのインフラ整備や技術開発等に対する投融資機会の増加 | ー | 中 | 大 | 中期~長期 | ||

※短期:5年、中期:10年、長期:30年

シナリオ分析

移行リスク

- CO2排出量の大きい「エネルギー」と愛知県内の基幹産業である「自動車」の2セクターを対象として、IEAおよびPRIの外部シナリオを参考に試算を行いました。

- エネルギーセクターでは、IEAのSDS(2℃未満シナリオ)を参考に、再生可能エネルギーへの追加設備投資費用の増加に起因した2040年までの与信コスト増加額を試算しました。分析の結果、2040年までの与信コストへの影響は単年度1億円程度となる見込みです。

- 自動車セクターでは、PRIのFPS(予測政策シナリオ)を参考に、EV化に伴う当セクター全体の企業価値への影響を考慮した場合の与信コスト増大額を試算しました。分析の結果、2050年までの与信コストへの影響は単年度0.3億円程度となる見込みです。

物理的リスク

- IPCCのRCP8.5(4℃上昇シナリオ)の下で、気候変動に起因する自然災害の大半を占め、愛知県で特に発生確率の高い浸水災害による担保不動産毀損に起因した2050年までの与信コストへの影響を試算しました。

- 分析の結果、与信コストへの影響は、2050年までで最大15~24億円となる見込みです。

いずれの分析結果についても影響は限定的となる見込みとなりましたが、今後もリスクについて注視していくとともに、脱炭素社会への移行に向けたお客さまの取組みを支援していきます。

※上記分析結果は、一定の前提のもと外部シナリオに基づき実施した試算です。引き続きIEAのNZEシナリオ(1.5℃シナリオ)等、外部シナリオの活用による分析の向上および精緻化に取組みます。

IPCC(Intergovernmental Panel on Climate Change)

気候変動に関する政府間パネル。世界気象機構(WMO)および国連環境計画(UNEP)により1988年に設立。科学的根拠に基づいた知見を評価した報告書を定期的に提供。その評価報告書は、気候変動対策における「科学的根拠を与える重要文書」とされる。2021年8月、第6次評価報告書を公表。

RCP(Representative Concentration Pathways)

代表的濃度経路シナリオ(将来の温室効果ガスが安定化する濃度レベルに至る代表的な経路を選び作成されたもの。シナリオは2.6、4.5、6.0、8.5の4つ存在)。なお、「RCP8.5」は所謂4℃上昇シナリオで「CO2排出削減等の対策を今以上に実施しなかった場合の最も温暖化が進む」シナリオ。

IEA(International Energy Agency)

国際エネルギー機関。エネルギー政策全般にわたる知見で高い国際的評価を得ている。エネルギーに関する世界的権威のあるレポート「World Energy Outlook」を毎年発刊。

PRI(Principles for Responsible Investment)

責任投資原則。国連が提唱し推進する国際イニシアチブ。機関投資家の投資意思決定プロセスにESG課題を可能な限り反映させるべきとした世界共通のガイドライン要素を持つ。世界各国の気候変動政策状況やセクター別シナリオ等のレポート公表も行っている。

SDS(Sustainable Development Scenario)

持続可能開発シナリオ(所謂2℃未満シナリオ)。パリ協定で目標とされている2℃達成に向けてクリーン・エネルギー政策や投資が実施されることで、持続可能な開発目標の達成に向けて順調に進展することを想定するシナリオ。

FPS(Forecast Policy Scenario)

予測政策シナリオ。起こり得る気候政策が2025年以降の実体経済に及ぼす影響を評価。2025年までは現状程度のGHG排出量で推移し、2025年以降においてSDSと類似した推移となるシナリオ。

NZE(Net-Zero Emissions by 2050)

IEAの所謂1.5℃シナリオ。「多くの国の温室効果ガス排出量が2050年までにネットゼロ」を達成することにより、世界の気温上昇を1.5℃までに抑えるシナリオ。

ESG投融資方針

名古屋銀行グループは、環境・社会・経済に影響を与える可能性のある特定の事業およびセクターへの投融資に関する取組み方針を以下の通り明確化しました。本ポリシーに基づき適切な対応に努めることで、持続可能な地域社会の実現に貢献していきます。

環境・社会・経済にポジティブな影響を与える事業に対する取組み方針

下記に例示する事業等に対しては、積極的な投融資支援をしていきます。

- 気候変動リスクの低減に資する省エネルギー・再生エネルギー事業

- 脱炭素社会への移行に係る対応

- 地域社会の持続的発展に資する事業

環境・社会にネガティブな影響を与える可能性のある特定セクターに対する取組み方針

下記に基づき適切に対応することで、環境・社会への影響を極小化するよう努めます。

- 森林伐採を伴う事業

違法な森林伐採や焼却等に関わる事業への投融資は行いません。伐採が伴う投融資については、持続可能な認証の取得状況や環境・地域社会への影響やお客さまの対応状況等を考慮したうえで慎重に対応します。 - 石炭火力発電所に係る対応

原則として、新設および拡張案件への投融資は行いません。ただし、災害対応や国内政策に則った対応を検討する場合は、個別に慎重に対応します。

セクター横断的に禁止する取組み方針

下記に対する投融資は、環境・社会に対するネガティブ要素が強いため取組みません。

- 反社会的勢力

- 公序良俗や法令等に違反する事業

- ワシントン条約に違反する事業

- 人権侵害・強制労働等に関与する事業

- クラスター弾やその他非人道兵器の製造に関与する事業

リスク管理

- 「気候変動リスク」を重要なリスクのひとつとして位置付けるべく「気候変動リスク管理規程」を策定する等、気候変動に対応したリスク管理体制を整備しました。

- 気候変動を要因としてあらゆるリスクが顕現化することを踏まえ、気候変動が与える影響を「統合的リスク管理」の枠組みで対応する体制としています。

指標と目標

- 第22次経営計画にて「ESG投融資を2030年度までの10年間で5,000億円実行すること」、「CO2排出量を2030年度までに2013年度比70%削減し、2050年度までにネットゼロとすること」を目標として設定しました。

- ESG投融資は、お客さまの脱炭素化支援を行うべく様々な商品を通じて積極的に実施しています。

- CO2排出量削減のため、店舗の省エネ化、CO2フリー電源の利用、営業車両としてC+Pod100台導入等の施策を実施しています。

炭素関連資産

TCFDでは、炭素関連資産を以下4つのセクターに定義しています。当行貸出金残高に占める割合は以下の通りです。

| Ⅰ エネルギー | Ⅱ 運輸関連業 | Ⅲ 素材・建築物 | Ⅳ 農業・食料・林産物 |

|---|---|---|---|

| 1.56% | 4.67% | 16.84% | 1.17% |

※「エネルギー」石油及びガス、石炭、電力ユーティリティ /「運輸関連業」旅客空輸、航空貨物、海上輸送、鉄道輸送、トラックサービス、自動車及び部品/「素材・建築物」金属・鉱業、化学、建設資材、資本財、不動産管理・開発 /「農業・食料・林産物」飲料、加工食品・加工肉、農業、製紙・林業製品

CO2排出量

TCFD提言等を踏まえ、現状下記の通りCO2排出量の算定を行っています。今後も算定対象範囲の拡大や、排出量把握の精緻化に努めていきます。

温室効果ガス排出量

| 算定項目 | 2024年度 CO2排出量( t-CO2) | |||

|---|---|---|---|---|

| Scope1 | 燃料の燃焼等、直接排出 | 668 | ||

| Scope2 | 電気の使用等、間接排出 | 3,816 | ||

| Scope3 | 上記以外の間接エネルギー消費 | 7,690,792 | ||

| カテゴリ1 | 製品・サービスの購入 | 13,966 | ||

| カテゴリ2 | 資本財 | 819 | ||

| カテゴリ3 | 燃料・エネルギー使用 | 904 | ||

| カテゴリ4 | 購入物品の輸送・配送 | 1,825 | ||

| カテゴリ5 | 廃棄物 | 52 | ||

| カテゴリ6 | 出張 | 62 | ||

| カテゴリ7 | 通勤 | 736 | ||

| カテゴリ8~14 | ― | 該当なし | ||

| カテゴリ15 | 投融資 | 7,672,429 | ||

| 合計 | 7,695,276 | |||

Scope3カテゴリ15の試算

投融資を通じた間接的な温室効果ガス排出量は、金融機関におけるScope3(サプライチェーンにおけるCO2排出量)の中でも大きな割合を占めるため、2022年度よりPCAFスタンダード(※)の計測手法を参考に当行の国内事業法人向け融資について試算しました。試算概要は以下の通りです。

※Partnership for Carbon Accounting Financials。金融機関の投融資先における温室効果ガス排出量の計測・開示方法を開発する国際的なイニシアティブ

TCFDでの19業種に当行融資先を分類し、試算した業種別排出量

| セクター | CO2排出量 ( t-CO2) |

炭素強度 ( t-CO2/百万円) |

|---|---|---|

| 石油及びガス | 41,970 | 6.15 |

| 石炭 | 0 | ― |

| 電力ユーティリティ | 213,711 | 31.74 |

| 旅客空輸 | 1,201 | 12.14 |

| 航空貨物 | 0 | ― |

| 海上輸送 | 33,172 | 17.43 |

| 鉄道輸送 | 5,680 | 3.06 |

| トラックサービス | 384,492 | 3.80 |

| 自動車及び部品 | 370,401 | 4.44 |

| 金属・工業 | 269,634 | 7.74 |

| セクター | CO2排出量 ( t-CO2) |

炭素強度 ( t-CO2/百万円) |

|---|---|---|

| 化学 | 48,970 | 12.32 |

| 建設資材 | 193,865 | 16.33 |

| 資本財 | 2,604,939 | 3.83 |

| 不動産管理・開発 | 51,813 | 1.10 |

| 飲料 | 18,291 | 2.87 |

| 加工食品・加工肉 | 180,484 | 6.16 |

| 農業 | 9,726 | 5.72 |

| 製紙・林業製品 | 148,640 | 13.43 |

| その他 | 3,095,439 | 2.75 |

| 合 計 | 7,672,429 | ― |

算定式

排出量=Σ[業種別の売上高当たりの炭素強度×融資先売上高×当行融資の寄与度]

業種別炭素強度=Σ[融資先ごとの炭素強度]/融資先数

試算条件

- 融資残高:2025年3月末時点

- 融資先売上高等財務情報:試算実施の2025年3月末時点で当行の保有する各融資先の最新決算情報

- PCAF定義によるデータ品質は、スコア4相当

※今回の策定結果については、国際的な基準の明確化に対する議論が進む中で、今後大きく変化する可能性があります。

- 当行では、グリーンボンド(JCR格付:A-)100億円発行により調達した資金を、適格クライテリアを満たす投融資案件(グリーン適格投融資)に充当しています。なお、詳細やCO2削減効果は、こちらをご確認ください。今後もお客さまの環境問題解決に向けた取組みを支援し、地域社会の持続的な発展に貢献していきます。

名銀グリーン財団

昭和48年、名古屋市が発表した「緑のまちづくり30年構想」が発端となって、名古屋市婦人団体連絡協議会と当行が連携して緑化運動を開始したことがきっかけとなり、昭和50年3月、当行創立25周年の記念事業として「名銀グリーン財団」が誕生しました。主な事業は愛知県下の学校緑化であり、その他、県、市等の地方公共団体への緑化協力として名古屋市博物館の前庭緑化をはじめ、幅広い緑化運動を展開しております。また、緑化した学校先への管理保全具の寄贈にも力を入れております。

愛知県内の学校への植樹寄贈

2025年3月現在 のべ572校

愛知県内の公共施設の整備並びに植樹寄贈

2025年3月現在 のべ53施設

環境対応型通帳・証書ケースの採用

2004年7月より通帳ケース・証書ケースを従来の塩化ビニルから環境対応型の「EVA」(エチレン酢酸ビニルコポリマー)を採用したものに変更しています。このケースは、柔軟で低温でも硬くなりにくく、引き裂き強度が大きく、ひび割れしにくい強靭な素材です。製造過程で有機溶剤を使用せず、異臭を放つ物質も使用していません。また、火気も使用しませんので、製造から使用、廃棄・リサイクルまでの全過程において環境にやさしい素材です。